Por Fernando Rodrigues, na Folha de S. Paulo

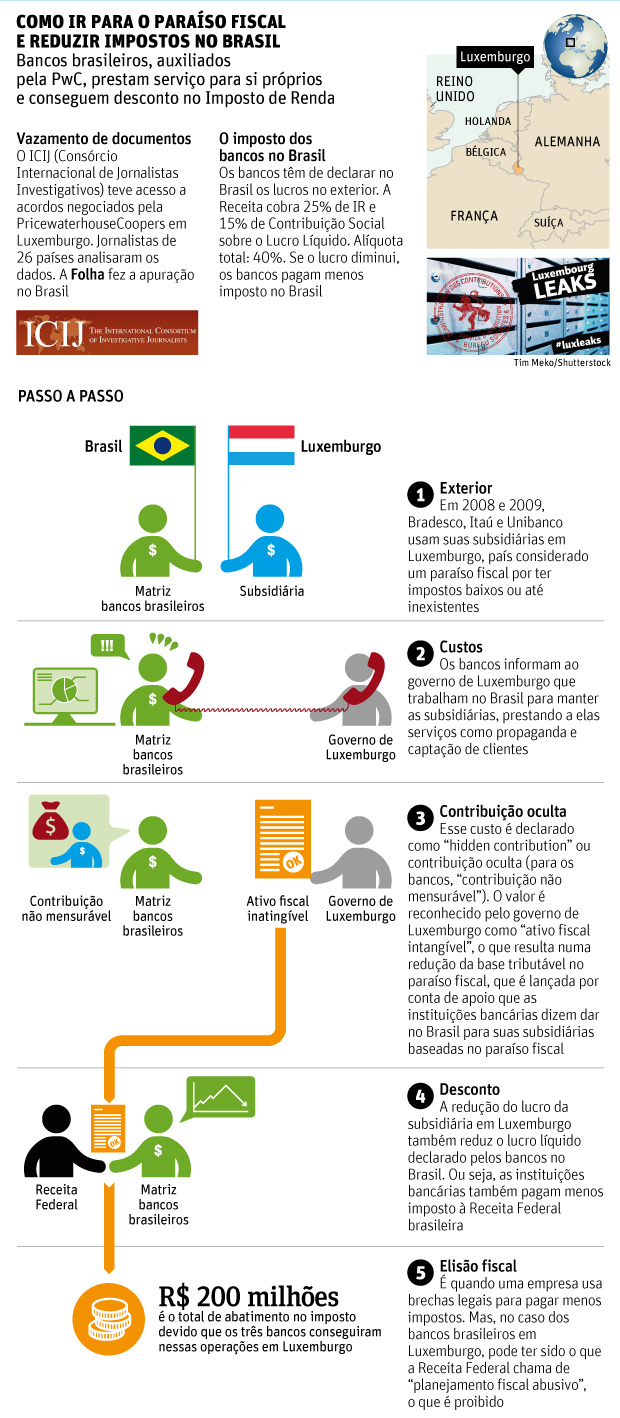

Uma simples troca de papéis resultou numa economia de R$ 200 milhões nos impostos pagos pelo Bradesco e pelo Itaú-Unibanco, dois dos maiores bancos brasileiros. Essas operações foram concluídas em 2008 e 2009 em Luxemburgo, um pequeno paraíso fiscal europeu.

A prática é conhecida como elisão fiscal -deixar de pagar impostos usando ao máximo todas as brechas possíveis que a lei oferece. Não se trata, em princípio, de um crime. Tampouco é algo novo, mas desta vez tudo está comprovado e detalhado em 1.028 documentos inéditos que expõem essas operações de uma forma nunca antes vista.

Esses arquivos secretos foram obtidos pelo ICIJ (Consórcio Internacional de Jornalistas Investigativos), uma ONG com sede em Washington, capital dos Estados Unidos. O acervo contém informações de 343 empresas de diversos países. Os documentos foram produzidos pela consultoria internacional PwC (PricewaterhouseCoopers), que presta serviços de “assessoria tributária”.

A PwC é a mesma empresa que faz a auditoria dos resultados financeiros da Petrobras. Tem assessorado a estatal brasileira em meio ao atual escândalo de corrupção descoberto neste ano pela Operação Lava Jato, da Polícia Federal.

A Folha teve acesso aos documentos produzidos pela PwC em Luxemburgo por meio de uma parceria com o ICIJ. Durante cerca de seis meses, o jornal e veículos de comunicação de outros 25 países checaram e analisaram extensivamente as informações para publicar nesta quarta-feira (5) reportagens relatando como empresas pagam menos impostos por meio de operações contábeis em Luxemburgo. Trata-se de uma das mais amplas investigações jornalísticas internacionais a respeito desse tema.

O processo tem peculiaridades em cada país. No caso do Brasil, os bancos usam suas operações em Luxemburgo para reduzir o valor do lucro declarado em suas subsidiárias nesse paraíso fiscal.

O lucro de bancos brasileiros obtido no exterior é taxado tanto fora, na sede de suas subsidiárias, como dentro do Brasil.

Em Luxemburgo, as instituições financeiras brasileiras recebem generosos descontos contábeis no momento de consolidar seus balanços. Registram assim lucros menores. O procedimento adotado está descrito nos documentos da PwC, mas tem uma linguagem hermética que dificulta a compreensão imediata.

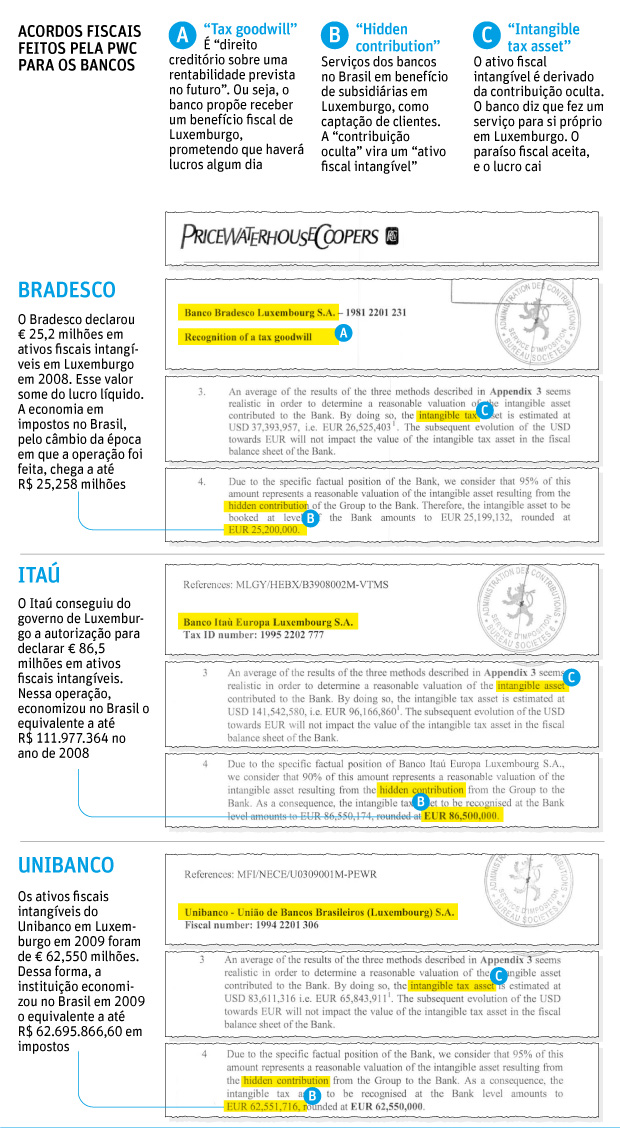

O benefício que os bancos brasileiros têm em Luxemburgo é concedido por meio de um acordo de reconhecimento de “tax goodwill”. Uma tradução mais aproximada para o português é “direito creditório sobre uma rentabilidade prevista no futuro”, na explicação de Everardo Maciel, que ocupou o posto de secretário da Receita Federal do Brasil de 1995 a 2002.

Dentro desse acordo de “tax goodwill”, os bancos são autorizados a lançar em seus balanços em Luxemburgo o que se chama, em inglês, “intangible tax asset”. Em português: ativo fiscal intangível.

Nas cartas que a PwC envia ao governo luxemburguês formalizando propostas em nome dos bancos Bradesco, Itaú e Unibanco, há um pedido de reconhecimento de supostos ativos fiscais intangíveis. Os documentos analisados contêm um carimbo e uma assinatura da autoridade luxemburguesa aceitando o pedido. Dessa forma, o lucro da instituição bancária é reduzido. Em consequência, paga-se menos imposto -tanto em Luxemburgo como no Brasil.

IMPOSTO REDUZIDO

A lei brasileira impõe uma cobrança de 40% sobre o lucro bancário, assim divididos: 25% de IRPJ (Imposto de Renda da Pessoa Jurídica) e 15% de CSLL (Contribuição Social sobre o Lucro Líquido).

Para calcular o quanto um banco deixa de pagar de impostos quando tem uma operação em Luxemburgo, é mais fácil observar uma situação hipotética.

Por exemplo, digamos que o lucro de um banco brasileiro em Luxemburgo tenha sido de 100 milhões de euros. Se o governo luxemburguês aceitar reduzir esse valor para 75 milhões de euros (por conta de um “ativo fiscal intangível”), a instituição financeira deixará de recolher impostos sobre a diferença, que foi de 25 milhões de euros.

Quando esse banco do exemplo acima declarar seus lucros no Brasil, deixará de pagar o equivalente a 10 milhões de euros (40% sobre 25 milhões de euros). Tudo com base no acordo tributário secreto entre a instituição financeira e o governo de Luxemburgo.

A Folha consultou técnicos da Receita Federal do Brasil que analisaram detalhadamente os contratos firmados separadamente por Bradesco, Itaú e Unibanco com o governo de Luxemburgo. A conclusão de todos, em entrevistas reservadas, é que foram operações contábeis para reduzir o pagamento de impostos no Brasil.

O subsecretário de Fiscalização da Receita Federal, Iágaro Martins, também analisou os documentos da PwC a pedido da Folha. Eis sua avaliação:

“A Receita Federal não se manifesta sobre casos concretos. Esclarece, todavia, que tem identificado e autuado operações praticadas por empresas situadas no Brasil com empresas vinculadas ou pertencentes ao mesmo grupo no exterior quando essas operações são estruturadas para gerarem, de forma artificial, perdas no país e ganhos no exterior que não serão tributados, seja por ocorrerem em paraísos fiscais ou por estarem acobertadas por acordos de não tributação. Trata-se de mais um planejamento tributário internacional abusivo, com o único propósito de gerar redução dos impostos a serem pagos no Brasil”.

| Editoria de Arte/Folhapress | ||

|

CONTRIBUIÇÕES OCULTAS

O aspecto mais obscuro contido nas cartas da PwC ao governo de Luxemburgo é a descrição de como é calculado o “ativo fiscal intangível”. Não há propriamente uma fórmula. Os bancos simplesmente sugerem um valor que pretendem considerar, o que é aceito pelo governo luxemburguês.

Os documentos preparados pela PwC para Bradesco, Itaú e Unibanco são quase idênticos: informam que o benefício deve ser concedido por conta de uma “contribuição oculta” que as instituições financeiras brasileiras fazem para suas subsidiárias em Luxemburgo.

O termo usado em inglês é “hidden contribution”. Os bancos preferem traduzir como “contribuição não mensurável” (e não “oculta”). Mas em que consiste essa “contribuição”? Bradesco, Itaú e Unibanco informam ao governo de Luxemburgo que trabalham no Brasil (e por essa razão teriam custos) para alavancar seus negócios no paraíso fiscal.

Nos documentos preparados pela PwC, esses gastos “não mensuráveis” são descritos de maneira genérica como propaganda dos serviços oferecidos, captação de clientes, desenvolvimento de produtos financeiros, orientação para empresas e pessoas físicas do Brasil que desejam ter contas em Luxemburgo, compartilhamento do trabalho de pesquisa feito pela matriz, oferecendo conhecimento e know-how para áreas de gerenciamento de risco e “compliance”, entre outras.

Bradesco, Itaú e Unibanco afirmam que 95% dos clientes e negócios que mantinham em Luxemburgo à época dessas operações derivavam dos esforços de suas matrizes no Brasil.

Em resumo, os bancos prestam um serviço para si próprios no Brasil. Declaram então ao governo de Luxemburgo que esse “trabalho” deve ser lançado no balanço da subsidiária no paraíso fiscal -o tal “ativo fiscal intangível”. Assim, reduzem o lucro e pagam menos impostos.

Não existe evidência de irregularidade nessas operações. Do seu lado, os bancos negam ter feito os contratos com Luxemburgo apenas para reduzir seus impostos devidos no Brasil. A partir da divulgação dos documentos revelados nesta reportagem, caberá à Receita Federal do Brasil decidir se abre algum procedimento formal para analisar essas operações.

O governo brasileiro não tem uma estimativa de quanto os bancos e outras empresas deixam de pagar de impostos com base em operações em paraísos fiscais como Luxemburgo.

A Receita Federal do Brasil tem um departamento que cuida da fiscalização de grandes contribuintes. Em 2013, a equipe dessa área fez autuações que resultaram num total de R$ 105 bilhões em autuações que incluem multas e impostos supostamente não pagos -mas esse valor raramente é pago, pois os bancos e as empresas recorrem ao Carf (Conselho Administrativo de Recursos Fiscais), dando início a processos demorados e que às vezes resultam em absolvição.

Além disso, já se tornou uma praxe o governo federal reeditar regularmente programas de perdão fiscal.

IMPOSTOS NÃO PAGOS

Os documentos analisados pela Folha indicam que o Bradesco conseguiu o direito de abater o equivalente a até R$ 25.258.766,40 de impostos em 2009 no Brasil -não se sabe se esse benefício foi usado de uma vez ou se parte foi “carregada” para anos seguintes.

O benefício foi desfrutado pelo Bradesco no Brasil porque o banco recebeu autorização do governo de Luxemburgo para abater 25,2 milhões de euros de seu lucro no balanço de 2008 naquele país, a título de “ativo fiscal intangível”.

Para calcular quanto o Bradesco ganhou com essa operação, basta aplicar o percentual de 40% (a alíquota de imposto cobrada no Brasil) sobre os 25,2 milhões de euros. Chega-se a 10,080 milhões de euros. Como o imposto é pago sempre no ano seguinte ao lucro apurado, converte-se o benefício usando a taxa de câmbio de 31 de dezembro de 2009, quando 1 euro era cotado a R$ 2,50583. Chega-se então aos R$ 25,258 milhões de impostos que o Bradesco pode não ter recolhido no Brasil.

No caso do Itaú, usando-se a mesma fórmula, encontra-se uma redução de seus impostos no Brasil equivalente a até R$ 111.977.364,00 no ano de 2008. O Unibanco teve um abatimento de R$ 62.695.866,60 em 2009. À época, Itaú e Unibanco eram instituições separadas -fundiram-se alguns anos depois.

Os valores dos três bancos totalizam R$ 200 milhões de impostos que deixaram de ser recolhidos ao Tesouro Nacional com base na operação de planejamento tributário acertada com as autoridades luxemburguesas.

Os documentos da PwC aos quais a Folha teve acesso referem-se apenas aos anos de 2008 e 2009 no caso de empresas brasileiras. Não há como saber o que se passou de lá para cá. Tampouco vazaram dados de outras consultorias. Esses contratos são protegidos pelas leis de sigilo em Luxemburgo.

As autoridades brasileiras não têm acesso aos dados detalhados sobre as operações de empresas em Luxemburgo. Trata-se de situação idêntica à verificada em vários outros paraísos fiscais nos quais as empresas do Brasil operam livremente para reduzir o que pagam de impostos aqui.

| Editoria de Arte/Folhapress | ||

|

IMPOSTOS PAGOS

Não há dados disponíveis de todas as operações no exterior de bancos brasileiros. Por essa razão, é impossível saber com precisão o total que cada instituição economizou de impostos com os contratos em paraísos fiscais, incluindo Luxemburgo.

O Bradesco, que fez sua operação com o governo luxemburguês em 2008, pagou à Receita Federal naquele ano R$ 1,793 bilhão de IR e CSLL, em valores da época. O direito de desconto obtido em Luxemburgo (R$ 25 milhões) equivale a apenas 1,41% do que desembolsou com tributos.

Já no caso do Itaú-Unibano, o valor total de impostos pagos em 2008 foi de foi de R$ 1,249 bilhão. Nesse ano, o abatimento máximo obtido em Luxemburgo representou uma economia de 8,97% do total pago. Em 2009, o percentual foi de 3,75%.

The post Bradesco e Itaú montam esquema para deixar de pagar R$ 200 mi à Receita Federal appeared first on Escrevinhador.

0sem comentários ainda

Por favor digite as duas palavras abaixo